テント倉庫に固定資産はかかる?税制優遇などについても解説

倉庫といえば、多くの方はシャッターで出入口を開閉できる、どっしりとした鉄筋の倉庫を思い浮かべるかもしれません。実際のところ、一般建造物としての倉庫は各種製造業の資材管理や、運輸・海運業の保管庫として、昔から利用されています。

しかし、近年一般建造物である倉庫と同じ用途で、テント倉庫を導入する企業が増えています。コスト面ではもちろん、耐震性や工期の短さなど、一般的な倉庫もデメリットを補えるのがテント倉庫の魅力です。需要が高まるにつれ、倉庫としての用途だけではなく、ショールームやスポーツの練習場など様々な目的で活用されています。

テント倉庫を設置するにあたり、テント倉庫は建築物とされるのか、固定資産税はかかるのか、という質問を頂くことがあります。可動式のテント倉庫もあるため、一般建築物とは異なり固定資産税がかからないとお考えの方もいるでしょう。

固定資産税は所有する固定資産について課せられる税金です。そして、テント倉庫は「家屋」に該当するため、固定資産税がかかります。この記事では、固定資産税とテント倉庫、それぞれについて詳しくご説明します。テント倉庫の導入をお考えの方は、ぜひ参考にしてください。

Contents

固定資産税とは

まず、固定資産税がどのようなものかをご説明します。

固定資産税とは、土地や建物、償却資産などの固定資産に課税される地方税です。固定資産の価格をもとに算定された税額を、所有者が所属する市町村に納める決まりになっています。

固定資産税の税率は、課税標準額に対し1.4%と定められています。固定資産の課税標準額を合算し、1,000円未満を切り捨て、それに税率を乗じて100円未満を切り捨てて算出できます。

課税標準額は、資産価格の変動に対応するため、原則3年ごとに評価が見直されます。

固定資産税は、毎年1月1日時点で登記簿上に所有者として登録されている人に納税義務が発生します。もし1月2日以降に所有者が変更しても、納税義務者は変わりません。

固定資産の種類

固定資産税の課税対象となる固定資産には、大きく分けて3種類存在します。

| 有形固定資産 | 無形固定資産 | その他の資産 |

|---|---|---|

| ・土地 ・家屋 ・機械装置 ・車両 |

・特許権 ・著作権 ・ソフトウェア |

・有価証券 ・長期貸付金 ・長期前払費用 |

- 有形固定資産

- 無形固定資産

- 投資やその他の資産

1. 有形固定資産

有形固定資産とは、長期にわたり事業のために使用する目的で保有する資産のことを指します。具体的には、以下のような資産が該当します。

- 土地…営業目的に使用されている土地のことで、事務所や工場、資材置き場など。

- 家屋…土地に定着して建設された事務所・営業所・工場・倉庫など。

- 機械装置…原材料などを加工する工場の各種製造設備全般。

- 車両…自動車・トラック・バスや、フォークリフトなども含まれます。

2.無形固定資産

無形固定資産とは、長期にわたって経営に利用される資産で、形はありませんが、経済的な収益力や法律で特別に価値が認められた権利などを指します。具体的には、コンピューターに一定の仕事を行わせるためのソフトフェアや、施設や営業権利などが該当します。

3.投資やその他の資産

投資やその他の資産は、企業の経営支配、取引関係の維持などを目的として保有する資産を指します。例えば、長期貸付金・出資金が当てはまります。また、預金でも長期の定期預金など、預入期間が1年を超え、金額的に重要性が高い場合かつ短期に資金化できないものも含まれます。

テント倉庫とは

続いて、テント倉庫とはどのようなものかを解説します。

テント倉庫は、軽量鉄骨で骨組みを組み、その上からシートを張るタイプの倉庫です。

しかし、軽量鉄骨にシートが張られている倉庫がすべてテント倉庫というわけではありません。

テント倉庫は以下の基準に達した建築物のことを指します。

- 膜構造である

- 1階建て(平屋)である

- 延べ面積が1,000㎡以下である

- 軒高5m以下である

- 屋根が切妻、片流れ、円弧のいずれかの形状である

これは、国土交通省告示第667号において定められています。

テント倉庫の用途は様々です。もちろん、その名の通り倉庫としても大活躍しますが、最近ではスポーツの室内練習場やドッグランなどにも、テント倉庫が用いられることが多くなってきています。

テント倉庫に固定資産税はかかる?

テント倉庫に固定資産税がかかるかどうかを考える上では、「テント倉庫は家屋に該当するかどうか」という点が重要です。

固定資産税の課税対象である家屋の意義は、不動産登記法の建物と同様です。

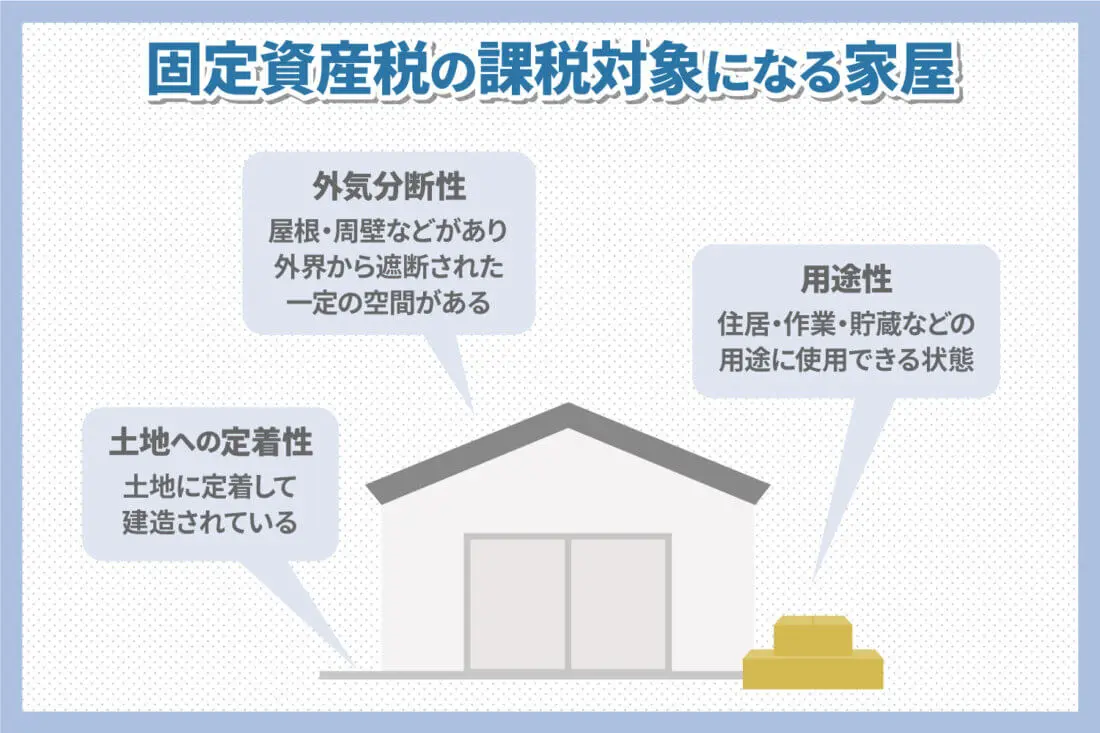

以下の3つの要件をすべて満たすと、家屋という扱いになります。

-

外気分断性…屋根や周壁、これらに類似したものがあり、外界から遮断された一定の空間があること。

-

土地への定着性…土地に定着して建造されていること。

-

用途性…住居、作業、貯蔵などの用途に使用できる状態であること。

前述したテント倉庫の基準と家屋の要件を照らし合わせると、テント倉庫が家屋に該当することがわかります。よって、有形固定資産にあたるため、テント倉庫は固定資産税がかかるといえます。

移動式・可動式テント倉庫に固定資産税はかかる?

テント倉庫の中にはキャスターがついた移動式のタイプもあります。また、屋根の開閉ができるテント倉庫も存在します。このような、一見すると外気分断性や定着性といった家屋の要件を満たさないテント倉庫の場合は固定資産税がかかるのでしょうか。

例えば、門や屋根だけのガレージ(カーポート)、仮設テントなどは、家屋として認められません。また、外気分断性はありますが、ビニールハウスや一般的なテントは恒久的な資材とは認められないため、こちらも家屋とみなされないことになります。

一方、キャスター付きや屋根の開閉が備わっているようなテント倉庫は、一見すると家屋の要件を満たさないように見えます。そのため、家屋ではない=固定資産税はかからないとお考えの方もいるでしょう。しかし、移動式・可動式テント倉庫でも建築物とみなされ、固定資産税がかかります。移動式・可動式のテント倉庫の導入をお考えの方はご注意ください。

固定資産税を節税するためには

請求される固定資産税は、評価額に対して適正ではない場合もあるため、必ず確認が必要です。

テント倉庫の固定資産税が適正かどうかを知るために、固定資産税評価額が正しいかを確認しましょう。具体的には、自治体から送られてくる課税明細書を確認し、土地や家屋の面積が正しいかをチェックします。

例えば、面積が実態と異なっている場合は、過大に評価、固定資産税が課されている可能性があります。

また、固定資産税の対象として申告している資産をすでに保有していない場合、余分な税金を払っている可能性もあります。そういった事態を避けるためにも、保有しているテント倉庫の実態をしっかりと把握しておく必要があるでしょう。

テント倉庫の税制優遇について

中小企業経営強化税制により、特定の要件を満たした設備へ投資した中小企業者は、テント倉庫の設備投資について2023年(令和5年)3月31日まで税制優遇を受けることができます。

税制優遇の面では対象となる設備の即時償却、もしくは取得価格に応じた税額控除のいずれかを選択できます。

中小企業経営強化税制とは?

| 制度名 | 経営強化法 中小企業経営強化税制 |

| 類型 | 生産性向上設備(A類型) |

| 対象期間 | 2023年(令和5年)3月31日まで |

| 税制優遇 | 「設備の即時償却」または「取得価格の10%の税額控除※」

※資本金3,000万円以上1億円以下の法人は7% |

| 対象設備 | 建物付属設備(テント倉庫、シートシャッター、間仕切り等)※

※取得価格60万円以上、過去14年以内に販売された製品であること。また生産性が旧モデル比1%向上する設備であること。 |

| 対象事業者 | 中小企業者等※

※資本金の額または出資額が1億円以下の法人。もしくは常時使用する従業員数が1,000人以下の個人事業主。 |

| 確認者 | 工業会等 |

中小企業経営強化税制は、要件を満たした設備増設を実施した中小企業の税負担を軽減させるための精度です。企業の利益率を向上させ、積極的な設備投資を促すことを目的としています。

テント倉庫を始めとした設備は同制度における「生産性向上設備(A類型)」に該当し、税制優遇の対象です。ただし、制度の適用には諸々の要件を満たした上で、国による認定を受けなければなりません。

中小企業効果税制の認定を受けると「対象設備の即時償却」もしくは「取得価額の10%(資本金3,000万円を超え1億円以下の法人は7%)の税額控除」いずれかの税制優遇が利用できます。これにより支払うべき法人税(所得税)の軽減が可能です。

テント倉庫の税制優遇条件

テント倉庫取得による税制優遇を受けるためには、自社や投資対象設備が一定の要件に合致していなければなりません。それぞれの要件について解説します。

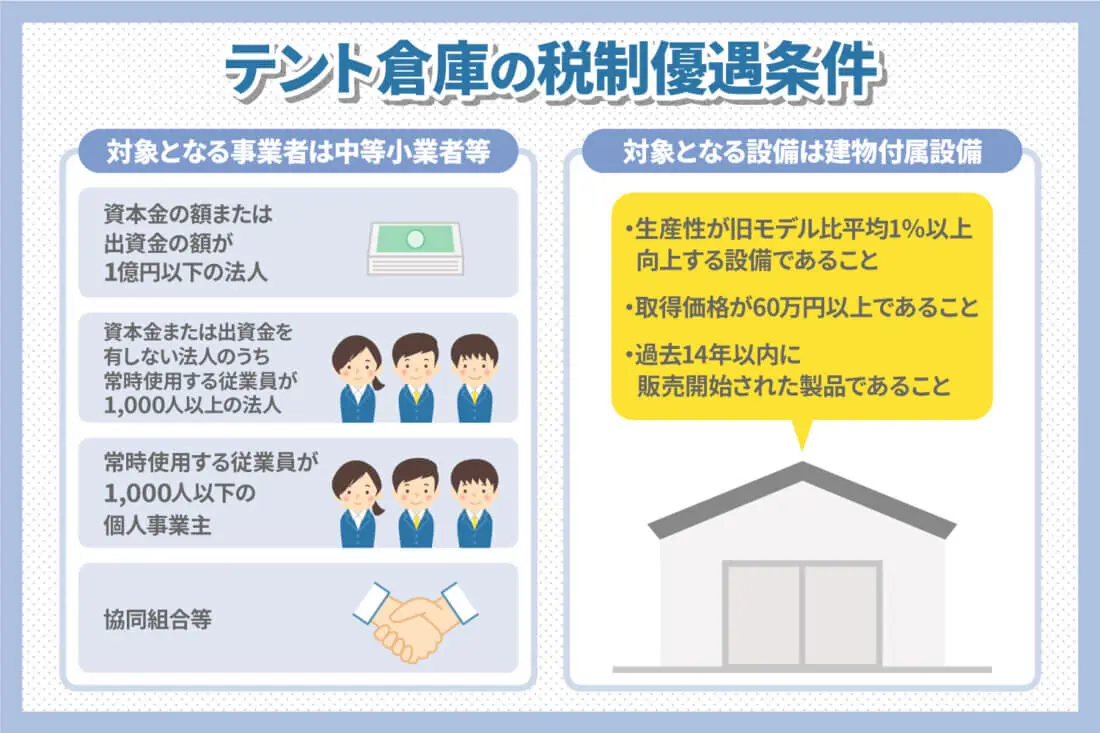

対象となる事業者は中小企業者等

中小企業経営強化税制の対象は中小企業者等です。中小企業者等とは以下の条件のいずれかに合致する事業者を指します。

- 資本金の額、または出資金の額が1億円以下の法人

- 資本金、または出資金を有しない法人のうち、常時使用する従業員が1,000人以下の法人

- 常時使用する従業員が1,000人以下の個人事業主

- 共同組合等

対象となる設備は建物付属設備

テント倉庫は中小企業経営強化税制における建物付属設備に該当します。他にもシャッターシートや間仕切り、オーニング(日避けテント)なども対象です。

ただし、税制優遇の適用を受けるためには、以下の要件を満たしている必要があります。

- 生産性が旧モデル比平均1%以上向上する設備であること

- 取得価額が60万円以上であること

- 過去14年以内に販売開始された製品であること

税制優遇には経営力向上計画が必要

税制優遇を受けるために最も重要な作業が経営力向上計画の策定です。経営力向上計画が国に認定されない限り、税制の支援を受けることはできません。

経営力向上計画とは、自社の概要、現状や課題について、また、経営力向上に関する目標やその施策などを記載する計画書のことです。自分で作成するのが困難な場合は、商工会議所や地域の金融機関、士業などの専門家に依頼してサポートしてもらうこともできます。

経営力向上計画について

参考: 経営サポート「経営強化法による支援」

自治体によっては減免制度の利用も可能

また、優遇制度のほかに減免制度というものもあります。ある自治体においては、資産を特定の事業に用いる場合や、工場増設で雇用が増える場合など、様々な要件がありますが、一定の要件を満たすと免税や減税の対象となります。

例えば、沖縄の一部の地域では、製造業用の資産を購入したり観光用施設の資産に投資したりすると、固定資産税が免除されます。所属している自治体の制度を確認し、活用しましょう。